「家計の計画」と聞くと、どのようなイメージが浮かびますか?

- なんだか難しそう

- よくわからない

- 計画を立ててもその通りにはいかなさそう

色々なことが浮かぶのではないでしょうか。

今回は、ともともさんからご質問をいただきました。

小さな単位だと考えられても、全体での計画をどのようにすればいいのか、よくわかりません。

例えば家のローン、少しでも繰上げ返済した方が良いと聞きますが、予備費をどのくらい残しておいた方がいいのかとか、どの程度だったら返済に回せるのかとか、よくわからず、なんか怖いです。

ともともさん、ありがとうございます。

メインは、全体での家計の計画をどのようにすればいいのか?というご質問のようですね。

もちろん、全体の計画についてもお話させていただきますが、読ませていただいて私が一番気になったのは、実はご質問の最後に書いていただいた「なんか怖いです」という部分です。

悩みの根っこは、実はここなのではないかな?と感じました。

ということで今回は、「なんか怖い」が起きる原因と、家計の計画を全体的に考えるにはどうしたらよいか?という2点を解説していこうと思います。

「なんとなく怖い」という気持ちの大半はわからないことが原因

家計相談に来ていただくお客様もそうですし、以前の私もそうだったのですが…。

- なんだか不安

- なんとなく怖い

このように感じている場合の最大の原因は、わからないことが原因です。

突然ですが、ひとつ質問です。

あなたのご友人がこのように相談して来たら、あなたはどう返しますか?

将来のお金が不安なんだよね…。

夫が実際いくら給料をもらっているかわからないし、家計簿をつけていないから支出がどれくらいになっているかもわからない。

私の職場の退職金がいくらくらいなのかも調べてないし、私が入っている保険の内容もよくわからないし、将来貰える年金の額もいくらかわからいないんだけどさ~。

どうすればいいと思う?

さて、どうでしょう。

おそらく、「まずはわかる範囲で調べてみたら?」とアドバイスするのではないでしょうか。

全部の悩みが大きくまとまってしまった状態だと、そもそも何が問題になっているのか、課題はどこにあるのかがわかりづらくなってしまいます。

それでは、「〇〇が良いらしい」と聞いたとしても、自分にとってそれが当てはまるのかどうかという判断ができません。

まずは、今のあなたの状況がどうなのかをひとつひとつ知る必要があるのです。

家計の状況把握のために、バランスシートを作ってみよう!

今のあなたの状況を知る必要がある!

そう言われても、正直何から手を付けていいかわかりづらいですよね。

最初の一歩目をどうするか、今度はこれが悩みどころになってしまっては大変です。

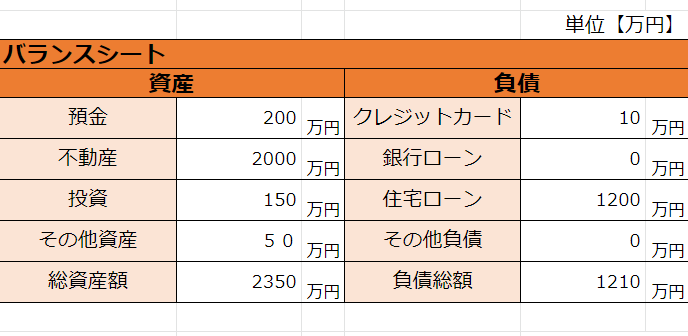

そこで、最初に作成してほしいのが、家計のバランスシートです。

バランスシートとは、貸借対照表とも言われます。

本来は企業の財務状況をあらわすものとして利用されます。

資産と負債がそれぞれ示されており、財務が健全なのかを判断する資料になります。

このバランスシートを家計でも書き出してみると、実際にあなたやあなたのご家庭の家計にはどのような資産や負債があるのかが、ぱっと一目でわかるようになります。

例えばこの画像の例であれば、資産が2,350万円と負債が1,210万円ですから、資産の方が1,140万円多いですね(これを純資産と言います)。

もし負債額の方が大きくなっている場合は、金利の高い負債からなくしていけるように対策を立てていきましょう。

日本FP協会では、誰でも無料で使える家計のバランスシートを配布しています。

その他にも、貯蓄力がわかるワークなども掲載されていますので、ぜひ利用してみてくださいね。

家計の全体的な計画は、ライフプランを複数考えて比較しよう

家計の全体的な計画、つまりプランニングは絶対がありません。

どれだけ精度を高めようとしても、ほぼ間違いなく予想外の出来事が発生します。

余談ですが私に最近起きた予想外の出来事は、相続放棄とそれに関する手続きです。

身内との別れがこんなに早くなるとは思っていなかった…!

人生、何が起こるかわかりませんね。

ですが、だからといってライフプランを考えなくても良いのかと言えばそうではありません。

ある程度の道筋がなければ、知らないうちにあなたが思っているのとは反対方向に向かっていた!ということも考えられるからです。

ライフプランはズレていくことを見越して、余裕を持って計画することがとても大切です。

(この「余裕」をいくらにするかは、性格によっても大きく異なるので難しいところです)

今回のともともさんの例でいえば、住宅ローンの繰り上げ返済をした場合としない場合のお金の流れがどうなるかのプランを立てて比較します。

また、繰り上げ返済をするにしても、いつ行うかで状況が変わりますのでそれらも比較します。

予備費というのは手元に残しておくお金のことかと考えますが、それらについても金額を変えて試算することができます。

プランニングできる無料のソフトもあるので、自分で入力しながら状況を確認することもできます。

ただ、「どの程度手元に残しておけばいいか自分で判断するのは難しい」という場合でしたら、ファイナンシャルプランナーの力を借りることをお勧めします。

丁寧にヒアリングを行いながら、未来を考えるためのサポートをさせていただきます。

もし私へのご依頼を希望される場合は、お問い合わせからご連絡くださいませ!

まとめ

今回は、家計を全体的に計画するには?というご質問について回答しました。

なんとなく怖い、不安と感じる原因は、わからないことが原因です。

わからない部分を潰すために、できるところから現状把握しましょう。

現状把握の一歩目としておすすめなのが、家計のバランスシートです。

資産よりも負債が多い場合は、早急に対策を考えましょう。

全体計画を立てるために、ライフプランを複数検討しましょう。

その際には、計画通りにはいかないということを見越して余裕をもったプランを立てることがとても大切です。

価値観は人それぞれ異なります。

ですから、どんな暮らしをしていきたいかを考えると、100人いれば100通りの答えが返ってくるでしょう。

その価値観を大切に生きていくためのお金の計画を一緒に考えるのが、ファイナンシャルプランナーの仕事の1つと考えています。

迷った時には、ぜひお問い合わせからご連絡ください。

*********

最後まで読んでくださったあなたは、こんな思いを抱えていませんか?

この中で1つでも当てはまるのであれば、私がお手伝いできることがあります!

約13年の公務員経験ののち、家事に育児に仕事に忙しい女性向けのファイナンシャルプランナーとして活動しております。

あなたのお金のお悩みについて、スッキリ整理してやりたいことができるようにサポートさせていただきます。

お金に関する悩みは生活や働き方に直結しますので、ぜひ一緒に解決していきましょう。

保険などの金融商品の販売は一切ございません。

ご興味がありましたら、お問い合わせからご連絡ください。