数ある税金の中でも、贈与税や相続税についてはなじみがない方も多いのではないでしょうか。

一生支払う経験がない、という場合もあり得ます。

ただ、知識として知っておくと、万一の際にあなたの助けになるかもしれません。

今回は、たつさんからご相談をいただきました。

帰省した折、父親から、「隣の家が更地になっているから、買っておこうか?」

と持ち掛けられました。

(その土地を活用して、私が将来、何かの教室のようなものを開くようなことを想定しているようです。)

妹からは「相続税高いんじゃないの?」と不安の声が挙がっていますが、

あまりにも予備知識がなく、何をもとに判断したらよいかすら、分かっていません。

どのような項目を押さえ、どのような計算をしたらよいでしょうか?

(とりあえず、相続税(贈与税?ちがいもあやふや、、)の概算を想定)

数字のイメージがあると、将来自分にとって必要かどうかも、判断しやすくなります。

また、これだけの土地を相続して活かすには、月このくらいの収入があった方がよい、

という視点でのアドバイスまで頂けたら、最高です!

たつさん、ありがとうございます!

不動産については、人生で何回も取引するものではないため、なかなかイメージが付きづらい部分でもありますね。

さらに、それ以外の財産との兼ね合いも考えていく必要があります。

ですから今回は、相続と贈与の違い、そしてそれぞれどのように計算されるのかについてお話します。

生きている間に渡すのが贈与、亡くなってから引き継ぐのが相続

贈与も相続も、「財産を誰かに渡す」という行為は同じです。

違いは、財産を渡す側が存命でいらっしゃるかどうかです。

生存中に渡すのが贈与、亡くなってから遺族等が引き継ぐのが相続です。

贈与について「生前贈与」と言われることもありますが、これは贈与の中でも特に相続税対策として行われるものを言うことが多いです。

そして、贈与や相続が行われた場合、一定以上の金額であれば「贈与税」または「相続税」がかかります。

相続税については基本的に家族の中で資産を移すだけなのに、なぜ税を払うことがあるのか?

と考えることもあるかもしれません。

これについては、財務省でこのように回答しています。

相続した財産の一部を国に納めていただき、広く社会のために使うことになるので、相続税には、資産を再分配する機能があります。また、相続した財産が大きいほど相続税額は大きくなるので、生まれた家庭の経済状況による差を縮小させ、格差の固定化を防止する機能もあります。

財務省HPより引用

富が一か所に集中しすぎないように、バランスを保つための税と言えますね。

相続税と贈与税の計算の仕組み

同じ財産を渡す行為だとしても、贈与と相続ではそれぞれ税金の計算方法が異なります。

今回は一般的な税の仕組みについて解説します。

贈与の場合

まず、以下の贈与に該当する場合は非課税、つまり税金がかかりません。

| 贈与の内容 | 非課税額 |

| 祖父母などからの教育資金の一括贈与 | 1,500万円 |

| 父母や祖父母などからの結婚・子育て資金の一括贈与 | 1,000万円 |

| 祖父母・父母などからの住宅取得資金 | 住宅の種類により 500万円または1,000万円 |

今回は更地、つまり土地なので該当になるものはありませんね。

贈与税の計算方法を見ていきましょう。

| 暦年課税 (贈与されたものを1年ごとに計算) | 相続時精算課税 | |

| 控除額 | 基礎控除額110万円 (1年間ごと) | 特別控除額2,500万円 |

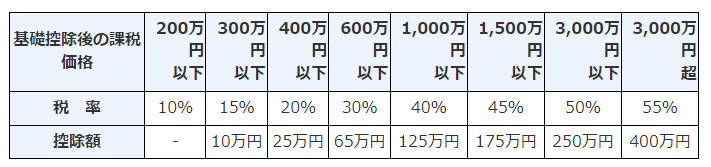

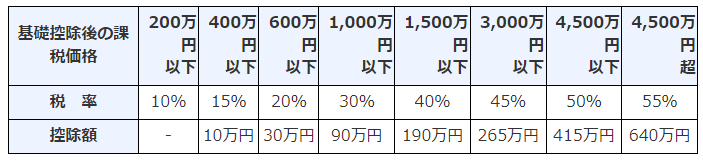

| 税率 | 一般税率または特例税率 (10%~55%) | 一律20% |

| 相続時の対処 | 原則なし | 納税済みの贈与税額を相続時に相続税額から控除可 |

一般的な課税方法である暦年課税(れきねんかぜい)は、その年の1月1日から12月31日の間に贈与してもらった財産の価格が、110万円を超える場合に発生します。

贈与財産の価格が110万円以下の場合には、もちろん贈与税がかかりません。

贈与税は贈与してもらった人が税務署に申告書を提出して納税します。

(税がかからない場合は提出不要)

親から子への贈与の場合は、所定の手続きをすることで一般の贈与の税率よりも税額が下がる、特例税率を利用できます。

また、「相続時精算課税制度」という制度を利用した税金の計算方法もあります。

これは、贈与時に納税した贈与税と、贈与した人がその後お亡くなりになった際に発生した相続税を精算できる制度です。

原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対して財産を贈与した場合に選択できます。

より詳しい説明は国税庁HPで確認しましょう。

贈与される土地の価格の計算方法は、「路線価法」または「倍率法」と呼ばれる方法で算出します。

路線価が設定されている地域は路線価法、設定されていない地域は倍率法です。

詳しい方法は国税庁のこちらのページで確認しましょう。

相続税の場合

相続税の場合は、相続される遺産を個別にみるのではなく、総額で計算します。

遺産の総額から税のかからない資産を差し引き、基礎控除額をさらに差し引いて税を計算するための遺産の総額を算出します。

その総額に対して、法定相続分どおりに遺産が配分されたと仮定して、相続人ごとに税額を計算します。

計算されたそれぞれの税額を合計したものが、相続税の総額となります。

基礎控除額がありますので、そもそも以下の基礎控除の範囲内であれば、相続税を支払うことはありません。

基礎控除額= 3,000万円 + 600万円 × 法定相続人の数

例えば、亡くなった方に配偶者と子が2名いる場合は、法定相続人の数は3名。

基礎控除額= 3,000万円 + 600万円 × 3 = 4,800万円となりますので、4,800万円までは非課税です。

また実際には、法定相続通りにきれいに相続されることばかりでもありません。

ですので、計算された相続税の総額を、実際に相続した遺産の割合に応じてそれぞれ分けていきます。

その後、配偶者の税額軽減などの各種税金を下げられる条件に当てはまる方はそれらを利用し、税額が確定します。

土地の価格の計算方法については、贈与と同様に「路線価法」または「倍率法」で算出します。

贈与と相続で、控除額が多いのは相続です。

ですから、一般的には相続で譲り受ける方が税金のメリットが高いと言えます。

相続税や贈与税だけじゃない!登記や維持管理にかかる費用

土地を譲り受けた場合、それで終了ではありません。

不動産の名義変更(登記)、維持管理にかかる費用があります。

土地の所有者をあきらかにするのが登記です。

土地を譲り受けた場合は、法務局で登記を行うことによって、自分のものだと証明できるようになります。

登記を行う際には、登録免許税という費用がかかります。

また、司法書士などの専門家に依頼する場合は、その依頼費用も掛かります。

合わせて、贈与の場合のみ、不動産取得税という税金がかかります。

登録免許税、不動産取得税については1回限りの税金ですので、一度支払えば終了です。

さらに、所有している限りかかるのが、固定資産税や都市計画税です。

固定資産税は、不動産の評価額の1.4%(標準的な税率)が税額です。

都市計画税は、不動産の所在地が市街化区域内であれば、評価額の最大0.3%が税額です。

税率は地域によって変わります。

また、その土地を管理するために草刈りをしたり、不法投棄をされていないか見回りをすることも大切です。

それらを誰かに依頼する場合には、その費用もかかります。

状況によってかかる金額が異なってしまいますし、「月収いくらほどあれば?」というお話は残念ながらできません。

ただ、今回の場合は「その土地を本当に利用するのか?」という点が一番大きいのではないでしょうか。

不動産が「負動産」にならないために

今回のご相談は、ご自身が積極的に土地を探していらっしゃるという訳ではありません。

お隣の更地が空いているという、お父様からの申し出ですね。

お子様を想う親心、素晴らしいなと思います!

ただ気になるのは、「その土地を活用して、私が将来、何かの教室のようなものを開くようなことを想定しているようです。」と書いていただいている点です。

今すぐに必要なものではないということですね。

想定しているのはお父様。

さて、たつさんはどうされたいでしょうか。

現代では不動産が「負動産」と呼ばれてしまう場合もあります。

一般的には、価値が下がり、自分では利用しないが売ることもできず、固定資産税などの維持費だけがかかる状態の不動産がこのように言われます。

その土地が「環境も良く、地価も上がり(または下がらず)、必要なくなった場合すぐに購入時の値段と同様または高額で売れる」のであれば、念のため購入しておくという判断もあるかもしれません。

ですがそうではない場合、たつさんが利用しないとしたら、どうなるでしょうか。

たつさん自身が「維持費くらいなら」と思いそのまま所有していて、数十年後今度はたつさんの資産をご家族、ごきょうだいが引き継ぐ場合、喜ばれる財産になりますでしょうか。

土地が飛ぶように売れる地区ではないというのであれば、一度ゆっくりお考えいただくのも、ひとつかと思います。

(現代で飛ぶように売れる地区はそうそうないかと思いますが…)

まとめ

今回は、贈与税と相続税の違いについて解説しました。

財産を渡す側の方がご存命かどうかで、贈与か相続かが変わります。

計算方法がそれぞれ異なりますが、一般的には相続税で財産を渡す方が税金メリットは高いです。

新しく不動産を取得する際については、自分がどれだけ有効に利用できるかや、自分の万一の際に相続してくれる相手のことも考えながら検討しましょう。

良きご判断の一助となれば幸いです。